сотрудничества с читателями.

Содержание

- Движущая сила рынка

- Рыночная сторона

- Лимитная сторона

- Выводы

Движущая сила рынка

На рынке существует всего 2 силы, определяющие движение цены. Первая – ликвидность, или «лимитная сторона». В биржевом стакане она представлена лимитными ордерами. Это те, кто предоставляет возможность совершить сделку, заранее выставляя цены, по которым они готовы её заключить. Фактически, эта сторона не знает того, что такое спред. Тот, кто попал в лимит, тот его и заплатил. Лимитная сторона никогда при этом не выступает инициатором сделок.

Вторая сила – это маркет (рыночная) сторона, то есть те, кто готов совершить сделку здесь и сейчас по предложенной лимитной стороной цене. Именно она является инициатором сделок.

Если не будет лимитной стороны, то рыночная сторона не сможет инициировать сделку, если же не будет рыночной, то некому будет инициировать сделки, и цены будут стоять на месте.

Именно от соотношения этих двух сил (хотя на самом деле четырёх, так как каждая делится на две – покупка и продажа, но тут упростим) зависит, куда и как пойдёт цена.

Пока на одном из уровней цен не выбрана вся ликвидность, цена дальше не пойдёт, произойдёт разворот рынка. Если же силы рыночной стороны будет достаточно, то цена пойдёт до следующего уровня с ликвидностью. В английской финансовой литературе встречается связанное с этим понятие «Market impact», характеризующее, сколько объёма нужно выбрать рыночной стороне, чтобы цена сдвинулась на определённое расстояние.

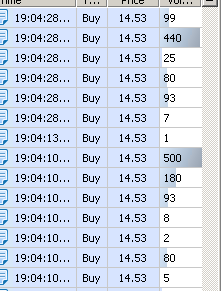

Рыночная сторона

Чтобы сдвинуть цену, необходимы крупные рыночные ордера. Таких ордеров нет у «домохозяек» (рядовых спекулянтов и инвесторов), они есть у крупных участников рынка — институционалов. В случае фондового рынка этими участниками выступают в основном крупные инвестиционные фирмы/фонды. А уже за ними стоят либо крупные инвесторы, либо тысячи и тысячи «домохозяек» (в случае, к примеру, пенсионных фондов).

В случае Форекса этими участниками являются в основном те, кому необходим обмен валют — импортёры, экспортёры, обслуживающие их банки, центральные банки, также заинтересованные в поддержании обменных курсов на определённых уровнях (классический пример — действия швейцарского ЦБ, который до 2015 года держал пару EURCHF в очень узком коридоре), а также «крупные спекулянты», заинтересованные в извлечении прибыли из маржинальной торговли.

Инвестиционные фирмы жёстко зарегулированы, и в случае прихода денег обязаны в течение определённого времени купить определённые финансовые инструменты, иначе придёт регулятор и оштрафует. И без разницы, на каком уровне сейчас находится рынок. При этом, разумеется, такой фирме необходимо оказывать по возможности минимальное влияние на рынок и покупать акции по как можно более выгодной цене.

Поэтому рынок движут крупные ордера – это факт, подкреплённый как классической литературой, так и исследованиями трейдеров, с которыми я общаюсь.

Более того, в большинстве случаев те, кто торгуют малым объёмом, стоят в противофазе к крупным ордерам, и таким образом являются «проигрывающей стороной». Данный факт в своей работе использует управляющий счёта Frame в ICE FX.