Содержание

В этой статье я расскажу о свопах на форексе. Что это вообще такое, почему swap может быть как положительный так и отрицательный. Почему он списывается только в рабочие дни и в какой день своп списывается в тройном размере. В конце статьи приведу пример торговой стратегии на свопах.

Что такое своп?

Своп на форексе это операция переноса торговой позиции на следующий день, в ходе этой операции со счёта трейдера списывается или на счёт трейдера начисляется определенная сумма, которая так же называется «своп». Для того чтобы понять, что-такое своп и почему он может быть положительным или отрицательным нужно разобраться с тем, что из себя представляет открытая позиция трейдера на рынке форекс.

Например, на торговом счёте трейдера по курсу 1.2000 открыта позиция объемом 1 лот в сторону buy по паре EURUSD. Это означает, что трейдер взял в кредит 120 000 долларов сша и купил на них 100 000 евро. За 120 000 долларов США взятых в кредит трейдер заплатит межбанковскую процентную ставку по долларам сша, а за 100 000 евро, которые трейдер купил, ему заплатят межбанковскую процентную ставку по евро. В итоге разница этих процентных ставок и будет равна величине swap. Если разница окажется плюсовой, то трейдеру на счет зачислят положительный своп. Если разница окажется отрицательной, то со счета трейдера спишут отрицательный своп.

Величина межбанковских процентных ставок напрямую зависит от величины ученых ставок центробанков соответствующих стран, поэтому для примерного расчёта величины свопа можно использовать информацию о величине учётных ставок центробанков.

Почему своп может быть положительным?

Для начинающих трейдеров не всегда понятно почему своп может быть положительным. С отрицательным свопом, вопросов обычно не возникает, ведь в ходе маржинальной торговли мы используем кредитное плечо, то есть берем займ за который платим проценты. А вот почему нам кто-то платит деньги за то, что мы берем кредит, ясно далеко не всем.

Дело в том, что на форексе мы не просто покупаем какой то актив, мы покупаем на заёмные средства валюту, которую сразу же отдаем в кредит. Банк нам начисляет проценты за то, что мы держим купленную валюту на его счетах. Если эта сумма оказывается больше суммы, которую мы заплатим за кредитные средства, то своп для нас будет положительным.

Для ясности приведем пример. При покупке валюты развивающихся стран swap почти всегда будет положительным, потому что учетные ставки центробанков развивающихся стран существенно выше учетных ставок развитых стран.

Например, текущая процентная ставка ЦБ РФ по рублю составляет 7,75% годовых, а ставка ФРС США по долларам составляет 2.5%. Если мы занимаем долларов на сумму в 100 000 и покупаем на эту сумму рубли, то по совокупной позиции получаем 7,75% — 2,5% = 5,25% процентов годовых положительного свопа. Соответственно 5,25%/365= 0,0144% в день на сумму открытой позиции в «идеальных» условиях мы получим положительный своп. Но по факту, размер свопа, который мы получим на свой счёт будет существенно меньше, так как перед розничным трейдером и конечным поставщиком ликвидности = банком будет еще довольно много посредников, каждый из которых, возьмет себе немного нашего свопа.

Зачастую величина реального положительного свопа, который нам начислит форекc-брокер, будет гораздо «меньше» идеальной расчётной суммы, которую мы вычислим из данных по учетным ставкам центральных банков. Например, своп в Альпари по короткой (sell) позиции валютной пары USDRUB на текущий момент составляет не +5,25% годовых, а «всего лишь» +1% годовых, а отрицательный swap длинной (buy) позиции USDRUB равен -10% годовых.

Разница в конкретно этом примере колоссальна. Стоит обратить внимание, что величина свопа у разных форекс-брокеров по различным торговым инструментам может довольно сильно отличаться друг от друга. Так чем более «экзотическая» валютная пара участвует в торговом инструменте, тем больше величина свопа будет отличаться от «идеала» в худшую сторону.

Свопы по валютным парам, которые образованы от валют крупнейших развитых экономик мира более-менее будут соответствовать «идеальному» расчёту основанному разнице учетных ставок центральных банков.

В какой момент начисляется/списывается своп?

Swap начисляется или списывается в рабочие дни при наступлении нового дня, то есть в 00:00 по времени брокера в следующих размерах.

- В ночь с воскресенья на понедельник одинарный.

- В ночь с понедельника на вторник одинарный.

- В ночь со вторника на среду одинарный.

- В ночь со среды на четверг тройной.

- В ночь с четверга на пятницу одинарный.

В ночь со среды на четверг будет списан по всем открытым позициям тройной своп и не важно держали ли вы сделку три дня или держали ли вы её на выходных. Это определенный стандарт устоявшийся на розничном рынке форекс. Тройной своп списывается в среду так как в период с пятницы до понедельника на выходных брокеры никаких операций на счетах трейдеров не проводят.

Где посмотреть величину свопа?

Если ваша торговля на форексе подразумевает достаточно длительное удержание торговых позиций от нескольких дней и вплоть до нескольких месяцев, тогда вам очень желательно уметь оценивать величину swap по конкретному торговому инструменту.

Своп в терминале Metatrader 4

Если вы торгуете через торговый терминал Metatrader, что практически всегда верно, если речь идет о розничном форексе, тогда посмотреть текущую величину свопов можно непосредственно в терминале.

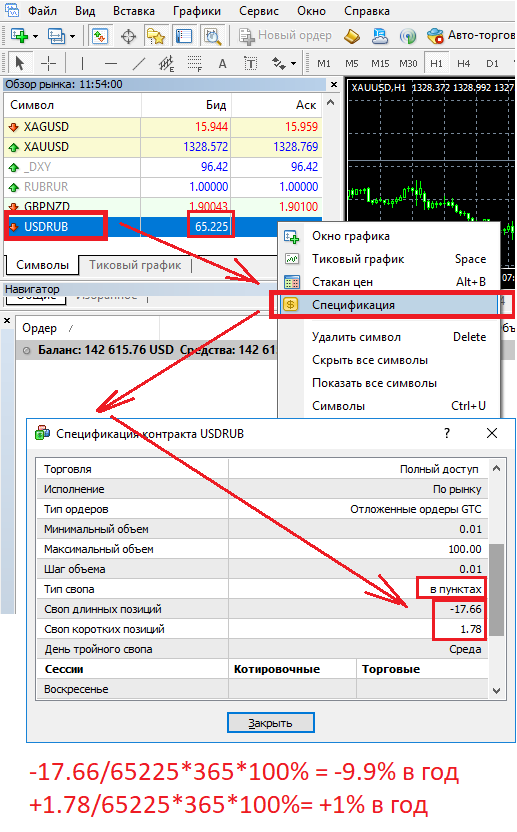

Для этого в окне «обзор рынка» нажмите правой кнопкой по интересующему вас инструменту и в выпадающем меню зайдите в раздел «спецификация». В спецификации торгового инструмента вы увидите размер swap на короткую и длинную позицию. Обычно они указываются в пунктах.

На изображении схематично изображена формула перевода свопов из пунктов в проценты годовых.

Своп на сайте форекс-брокера

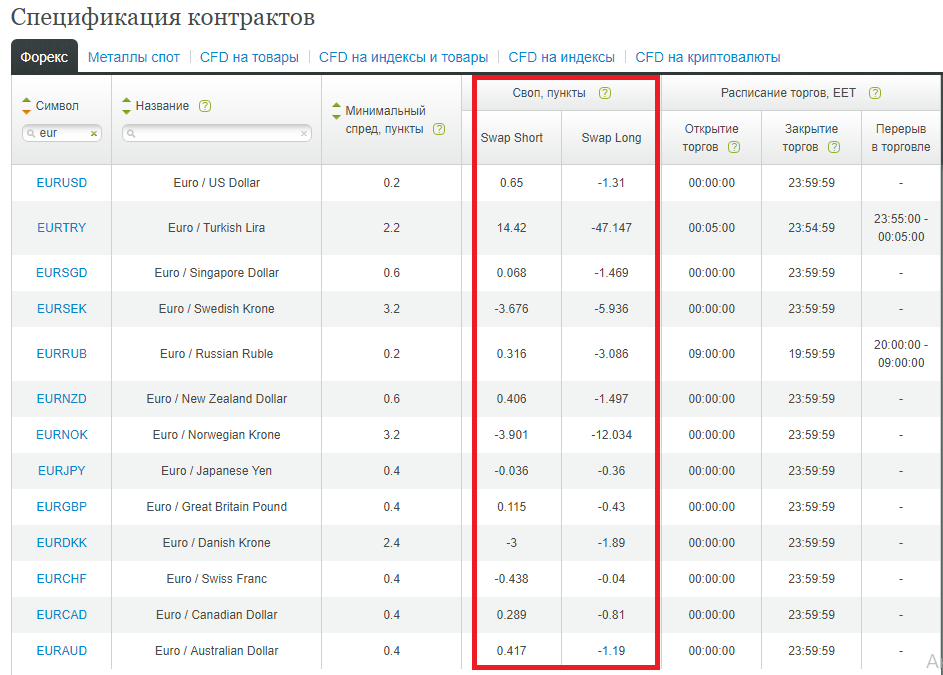

Величина swap по коротким и длинным позициям для каждой валютной пары постоянно меняется, поэтому у большинства брокеров на сайтах имеются большие таблицы свопов c указанием актуальных размеров свопов для каждой валютной пары на текущий момент. Они выглядят примерно следующим образом.

То есть в спецификации контрактов по каждой валютной паре у каждого брокера будет прописан размер свопа на длинную (long/buy) и короткую (short/sell) позицию в пунктах.

Для упрощения расчёта величины swap большинством брокеров предоставляются специальный калькуляторы, чтобы можно было рассчитать величины комиссий/свопов и прибылей на конкретных примерах.

Ниже приведет пример использования подобного калькулятора для расчёта нашего примера с продажей USDRUB для 1 лота.

В пример видно, что своп в абсолютном выражении равен +2,63 USD. Проверим с нашими расчётами. +$2,63/(1.0*100 000)*365*100% = 1% годовых, та же величина, что и полученная нами ранее.

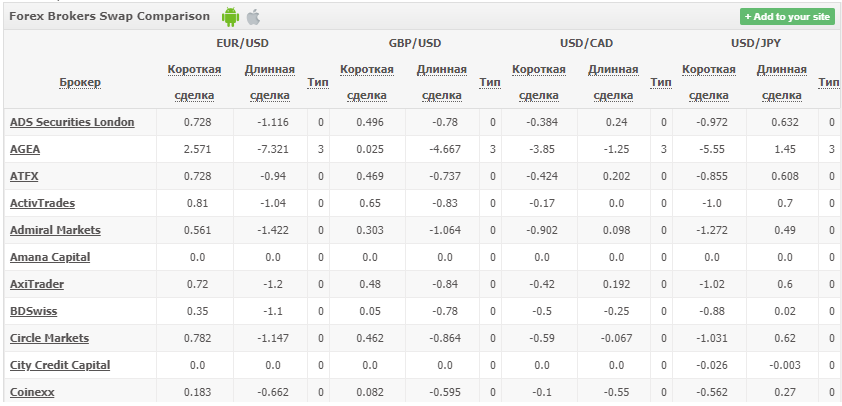

Таблица свопов на сайте myfxbook

С помощью этой таблицы можно сравнивать размеры свопов различных форекс-брокеров.

Swap-free или исламские счета

Carry trade — заработок на свопах

Идея получения прибыли от получения положительных свопов при длительном удержании торговых позиций на форексе лежит на поверхности. И реализация такой торговой идеи на рынке форекс называется «Carry trade». Суть её заключается в том, что использование кредитного плеча позволяет многократно увеличить получаемый своп за счёт кредитного плеча.

Если своп по валютной позиции без использования кредитного плеча равен 3%, то при использовании кредитного плеча 1:10 годовая доходность в расчёте на ваш депозит будет расти пропорционально и составит 30%. Главное условие успешной реализации стратегии керри трейд заключается в том, что цена валютной пары которую трейдер покупает/продает с целью получения свопа, должна либо не изменяться либо изменяться в вашу сторону. В обратном случае прибыль полученная от свопов будет многократно съедаться убытками от изменения курса не в сторону трейдера.

Зачастую на валютном рынке складываются такие ситуации когда стратегия carry trade становится по каким либо валютным парам основной и массовая покупка «прибыльной» валюты толкает цену в нужную сторону, что рождает дополнительную уверенность в использовании данной торговой стратегии, и трейдеры продолжают наращивать позиции. Подобная ситуация наблюдалась по кросс-парам японской йены с 2005 года до начала мирового финансового кризиса в 2007 году.

В этот период трейдеры всего мира активно занимали йены по практически нулевой ставке и покупали на них высокодоходные валюты такие как евро, фунт, австралийский доллар. И делали это с использованием кредитного плеча. Массовый спрос на высокодоходные валюты подталкивал их рост и снижал стоимость йены за счёт чего трейдеры получали как доход с процентов так и спекулятивный доход это и есть керри трейд.

Ситуация при которой возможна торговля Carry trade на свопах складывается, когда на рынке формируется хотя бы два из трёх ниже перечисленных условий.

- На рынке имеется общая уверенность в том, что высокодоходная валюта, не будет терять свою стоимость.

- На рынке имеется общая уверенность в том, что валюта, которую дешево занимать, не будет расти в стоимости.

- Разница в процентных ставках между высокодоходной и дешёвой валютой существенна.

Такие ситуации, при которых возможна торговля на свопах, возникают не часто, но с определенной периодичностью такое случается.